Buongiorno e buona domenica a tutti,

ve lo ricordate qualche anno fa, ai tempi della transizione Berlusconi/Monti, con lo spread superiore a 500 punti? Era il 13 novembre 2011; Vi ricordate che esisteva il panico sulla tenuta delle banche? Ve lo ricordate il clima di incertezza che spingeva molti conterranei a traghettare la propria liquidità oltralpe? E’ trascorso appena un decennio, anche se in termini strettamente finanziari, pur da inesperto, ritengo sia un’era geologica, ma oggi come stanno le Banche?

Mi ha colpito molto l’articolo di Mario Seminerio pubblicato sul suo sito PHASTIDIO, che ritengo utile divulgare dal momento che molti dei lettori di questa NL sono imprenditori; altri sono veri e propri specialisti; penso al mio amico Alessandro P. direttore finanziario di un importante gruppo industriale e dal quale mi aspetterei di conoscere le Sue sempre pungenti e precise osservazioni; penso ad un altro amico, Andrea B. titolare di una società di consulenza alle imprese; penso a Narciso G. già direttore di un importantissimo istituto di credito; e infine penso anche al mio commercialista Maurizio A. che tiene il polso di parecchie imprese e professionisti e dal quale avrò certamente un riscontro.

E’ sempre vero il detto “la medaglia ha sempre due facce”; e nel caso in questione è più vero che mai. Pandemia, povertà, fallimenti, chiusure, insomma disastri. Ma se sbirciamo tra i conti correnti di privati ed imprese, scopriamo un altro mondo… almeno proviamoci … E poi possiamo anche sorridere dell’idea che le banche pensano di tassare i depositi non investiti! Ecco l’articolo:

Prima assoluta: una banca italiana minaccia di trattare come protestati i clienti con elevate giacenze liquide. Giusto investire ma risparmiamo anche paternalismo e fallaci ipocrisie, cari banchieri e giornali

Nei giorni scorsi, Fineco Bank ha inviato ai propri clienti una proposta di modifica unilaterale del contratto, che prevede per la banca la possibilità di recesso in caso il saldo medio di conto, nel trimestre precedente, abbia superato i 100 mila euro e il cliente non abbia in essere finanziamenti diversi dalle carte di credito né risparmio gestito o amministrato. Fatale che, con i tassi Bce negativi, le banche cerchino di proteggere il proprio conto economico. Importante è farlo con chiarezza ed evitando paternalismi, fallacie e ipocrisie.

Ad esempio, evitando di porsi come i salvatori della Patria, con frasi di questo tipo:

Ma se il meccanismo si inceppa, e la liquidità resta intrappolata come in una palude sui conti correnti senza finire in consumi o investimenti, allora abbiamo un problema. Noi vogliamo aiutare a risolverlo.

L’ho scritto alla nausea: la liquidità non è “intrappolata” nei conti correnti, né è sottratta all’economia nazionale. Lo sarebbe se la gente prelevasse banconote da tenere in casa o in cassetta di sicurezza. Ma evidentemente c’è chi spinge per far passare il messaggio opposto.

Per prestare non servono depositi

Altra fallacia è quella di credere che per fare credito servano depositi dei clienti. No: quando una banca effettua un prestito, può procurarsi quei soldi anche facendoseli prestare dalla banca centrale e, col prestito così erogato, concorre a creare depositi. Il flusso causale è invertito, per il famoso fenomeno della riserva frazionaria e del moltiplicatore dei depositi.

Un concetto che sfugge a editorialisti e politici ma che non dovrebbe sfuggire a un banchiere. Ma forse non sfugge affatto, in realtà. Se il cavallo non beve e non chiede prestiti, avere liquidità ferma sui conti non è un peccato capitale ma solo la conseguenza di tale situazione.

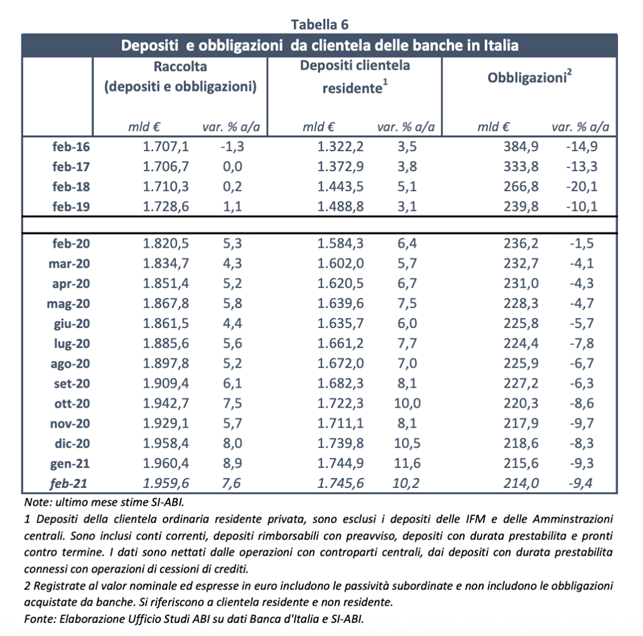

Peraltro, l’aumento di liquidità non è affatto esclusiva italiana. Scrive l’Associazione Bancaria italiana nel suo Outlook di marzo:

Con l’avvio della crisi sanitaria, nei principali paesi europei si è andato accentuando il trend di crescita dei depositi bancari. Secondo i dati ufficiali della BCE, infatti, tra gennaio 2020 e gennaio 2021 la dinamica dei depositi ha evidenziato una accelerazione particolarmente significativa: in Francia si è passati da variazioni su base annuale del 7,3% ad incrementi del 14,6%, in Germania da +3,2 a +6,8% e in Italia da +6,2 a +10,5%; nel complesso dell’area dell’euro da +4,5 a +9,6%.

Pandemia, prestiti e liquidità delle imprese

Diffidate quindi di tutti quegli esperti che inferiscono un carattere pavido e irresoluto degli italiani dal livello di liquidità del loro conto corrente. Ma non c’è solo l’aumento di liquidità delle famiglie, frutto di riduzione dei consumi anche a causa del lockdown e di aumento di risparmio precauzionale da elevata incertezza: l’aumento di tale liquidità proviene anche dalle imprese, molte delle quali si sono indebitate per finanziare il capitale circolante.

Provate a guardare le statistiche su depositi e impieghi del sistema bancario italiano, e vedrete che l’aumento di prestiti alle imprese, avvenuto per l’emergenza pandemica e grazie alle garanzie pubbliche, si riflette in un ovvio e parallelo scatto in avanti della liquidità di conto delle imprese medesime. Anche se ovviamente gli stock maggiori sono delle famiglie.

Investi o arriva la patrimoniale

Altra fallacia che vorremmo smettere di leggere o ascoltare è “non tenete i soldi liquidi sul conto, potrebbe arrivare la patrimoniale!“, come se la patrimoniale colpisse i saldi liquidi e non anche le attività finanziarie, cioè titoli e fondi. A dirla tutta, la patrimoniale vi arriva se dal conto corrente spostate soldi in altre forme di risparmio: quella definita pudicamente “imposta di bollo”, pari al 2 per mille annuo del controvalore del deposito titoli.

Ipotizzate di avere un orizzonte temporale molto breve, perché state per fare un acquisto importante o non sapete che ne sarà del vostro lavoro o se ne troverete uno. Provate a mettere la liquidità in titoli di stato a breve scadenza. Avrete rendimento negativo, cioè perderete soldi, e pure la patrimoniale del 2 per mille. Un vero affare, no?

Però, ehi, arriva l’inflazione e non ho nulla da mettermi! Giusto ma sinora non è accaduto. Anzi, semmai è accaduto il contrario. Pensate invece a quella forma di patrimoniale rappresentata da costosi prodotti attivi di risparmio gestito, che prelevano un 2% annuo (e oltre) e fanno sistematicamente peggio del loro benchmark.

Le banche non sono onlus ma ci risparmino il paternalismo

Quindi che si può fare, direte voi? In primo luogo, basterebbe chiamare le cose col loro nome. Le banche non sono onlus, devono proteggere il loro conto economico e non perdere soldi. Ma trattare come protestati, col recesso, clienti che magari sono molto liquidi perché stanno per effettuare un acquisto immobiliare non pare mossa molto astuta né gradevole.

Forse sarebbe meno problematico applicare commissioni di “elevata giacenza” o di “liquidità eccessiva” per proteggere il conto economico della banca e lasciare al cliente la scelta di portare altrove i propri averi, in luogo di pagare. Per le imprese sta già accadendo, in alcune banche.

Poi, serve educazione finanziaria. Si fa presto e sembra uno slogan. Ma se non la fa la scuola la faranno banche e reti di distribuzione, magari con qualche blog o simili iniziative, per poi spingere gentilmente i clienti verso prodotti a elevata marginalità per la banca. Ecco perché è davvero importante che si affermi la consulenza finanziaria indipendente: professionisti che non hanno conflitto d’interessi e che possono consigliare il risparmiatore, per ciò stesso facendo educazione finanziaria.

Ma sopra ogni altra cosa, occorre essere consapevoli che a questa funzione di educazione finanziaria difficilmente contribuirà la nostra stampa, troppo impegnata a spiegarvi che se non investite o spendete siete dei somari disfattisti, e che per punizione arriverà l’uomo nero con la patrimoniale.

Istruttivo vero?

Un saluto.

Luc

I nostri vecchi dicevano:meglio roba che quattrini!

Di questo hanno paura le banche.